日本の年金制度を考えてみよう!〜年金の3階構造と個人型年金〜

まずは、阪神タイガースが38年ぶりの日本一に輝きました。岡田監督風に言えば「AREのARE」の達成です。

ふと目についた、新聞のコラムに、このようなことが書かれていました。

─ 岡田監督は、強いリーダーシップを発揮するのではなくて、ぼーっとしているけれど、裏で考えている。ハラスメントへの意識が高い時代に合った、新しいリーダー像かもしれない ─

(信濃毎日新聞11月7日 作家小川洋子さんのコラムより抜粋)

筆者もまったく同じ意見です。岡田監督の采配は、これからの社内でのマネジメントにだいぶ参考になるのではないでしょうか。また、対戦相手のオリックスバファローズの諦めない姿勢も、仕事や勉強にも大いに役立つと思いました。本当に両チームとも、お疲れさまでした。

さて、今回のブログのテーマは、前回の予告通り「年金」のことに触れてみたいと思います。

筆者が若いころは(昭和の後半から平成のはじめにかけて)、年金の話などしようものなら「若いうちから年金のことなど考えるな!」と叱られたものですが、今の時代は若いうちから年金のことをしっかり考えることが必要になってきたかと思います。

年金の3階構造

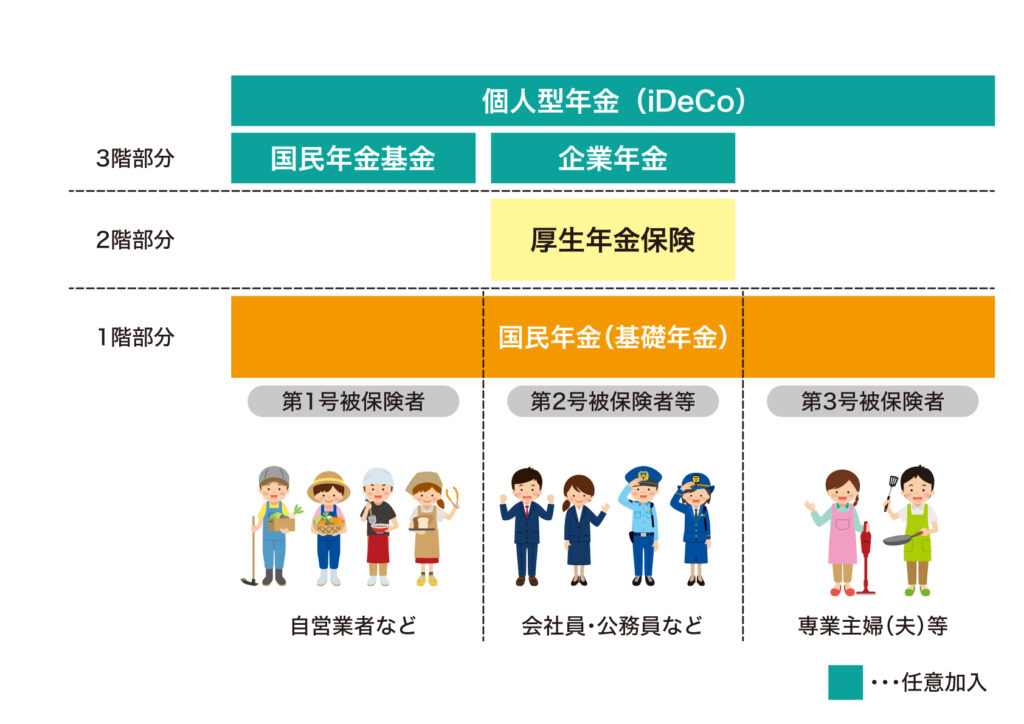

下記は、日本の年金の仕組みをわかりやすくまとめた図です。

※参考:厚生労働省「いっしょに検証!公的年金」~年金の仕組みと将来~

この図を見てわかる通り、日本の年金は、大きく3つの段階に分けられています。それぞれを「年金の1階部分、年金の2階部分、年金の3階部分」と一般的には言われています。そして1階と2階部分のことを「公的年金」という言い方をしています。

この公的年金を簡単に説明すると、1階部分の「国民年金」は、20歳から60歳までの人であれば、だれもが加入している年金になります。(20歳からの強制加入は、1991年から義務付けられています。それまでは社会人になるまでは加入していないケースがあり、例えば大学生は加入していないケースが殆どでした)

また、学生の皆さんが社会に出て働くようになると、2階部分の厚生年金に加入するようになります。皆さんが毎月のお給料をいただく際に明細書が添付されると思いますが、その明細書には「厚生年金分」という項目があり、その分はお給料から一定額が天引きされています。そしてその厚生年金は、所属する企業と個人がそれぞれが折半して負担します。つまり半分は企業が、半分は個人負担ということです。

この厚生年金は、収入が高くなればなるほど支払う金額も多くなっていきます。そして年金支給年齢の達した時、現在で言えば65歳の時に受給することができ、年金額も多くなっている…ということになります。「先憂後楽」つまり「先に苦労をしても、後で楽が出来る」ということでもあります。

ここで押さえてほしいことは、

- 企業と個人が折半で負担しているという点。

- 収入が増えれば、その分の支払い額も増えるが、受給される年金額も多くなる、という点。

この二点です。

近年重要視される個人型年金

さて、近年重要と言われ始めているのが「年金の3階部分」、この図でいう「個人型年金」の部分です。この年金は、公的年金(つまり1階、2階部分)とは全く違う性質を持っています。年金の1階、2階部分にあたる公的年金は、現役世代、つまり20歳から60歳または65歳までの現役世代人たちが、65歳以上の受給世代(つまり現在年金をもらっている人たち)を支えている構図になっています。一方の年金の3階部分にあたる個人型年金は、それまで積み立てていった人が、年金受給年齢になった時に受給することができるスタイルのものです。わかりやすく言えば「貯金」に近いイメージです。また、個人型年金は、個人がそれぞれ運用することができ、資産を増やしていくことも可能です(もちろん運用に失敗して減額なり、元本割れしてしまうこともあります)。

皆さん、最近iDeCo(イデコ)とかNISA(ニーサ)などとよく耳にすることがあるかと思いますが、この中でもiDeCoは個人型年金(NISAは年金ではありません)の代表になります。

※NISAとは「少額投資非課税制度」といい、イギリスのISA(Individual Savings Account)を参考に導入され多制度です。NISAのNはNIPPONの頭文字「N」をとってNISAと名付けられました。

また、「企業型確定拠出年金」通称「401K」と呼ばれる制度を導入している企業もあります。この制度は、転職や退職した場合でも、個人型年金つまりiDeCoに移行することができる流動性の高い年金制度です。大まかな言い方をすると、少子高齢化が進む中で公的年金の受給年齢が上がったり、受給額の減額が生じたりする可能性があります。しかし、筆者のあくまでも個人的な見解では、日本の年金制度はメディアが伝えるほど大きく破綻するようなことはないとも予想しています。そのような背景から考えると、個人型年金を若いうちから始めておくほうが良いかと思いますし、国もそのことを推奨しています。

年金の3階部分である個人型年金は、運用益により資産を増やすことができる(もちろん減ってしまうこともあります)と、先ほど記載しました。つまり運用の仕方によって増えたり減ったりするということです。

さて、ここで一つ課題が生じてきます。

その課題とは、私たち日本人全般に「金融リテラシー(金融に対しての能力や知識)」が、欧米各国などと比較して低いと言われています。その理由は様々な要因があるので、個々では省きますが、その対策として、最近では金融庁などが中心になり、学校での「金融教育」の授業が2022年からスタートしました。ただ、多くの皆さんはこういった教育を受けていないことが現実ですし、始まったばかりの金融教育も、手探り状態で十分に機能しているとは言えないのが現状でもあります。

これまでも、このブログでは「進学にかかるお金のこと」などに触れてきましたが、筆者は、お金と進路・進学、そして就職活動は切り離せない間柄と考えていますし、今後さらにこのことは重要視していかないといけないことだと考えています。こういった状況を深くとらえ考察することで、So-Matchプロジェクトとしても、金融教育についての啓蒙を様々な機会を通じて続けていきたいと考えています。

今回は、その一つとして「日本の年金制度」について考えてみました。皆さんにもぜひ、年金についての学習をしていただきたいと思います。